谷歌已经构建了一个盘根错节、互相协同,共同垄断的数字化广告王国。只有监管部门才有能力打破这种状态,让互联网重新恢复自由竞争的状态

文 | 李军

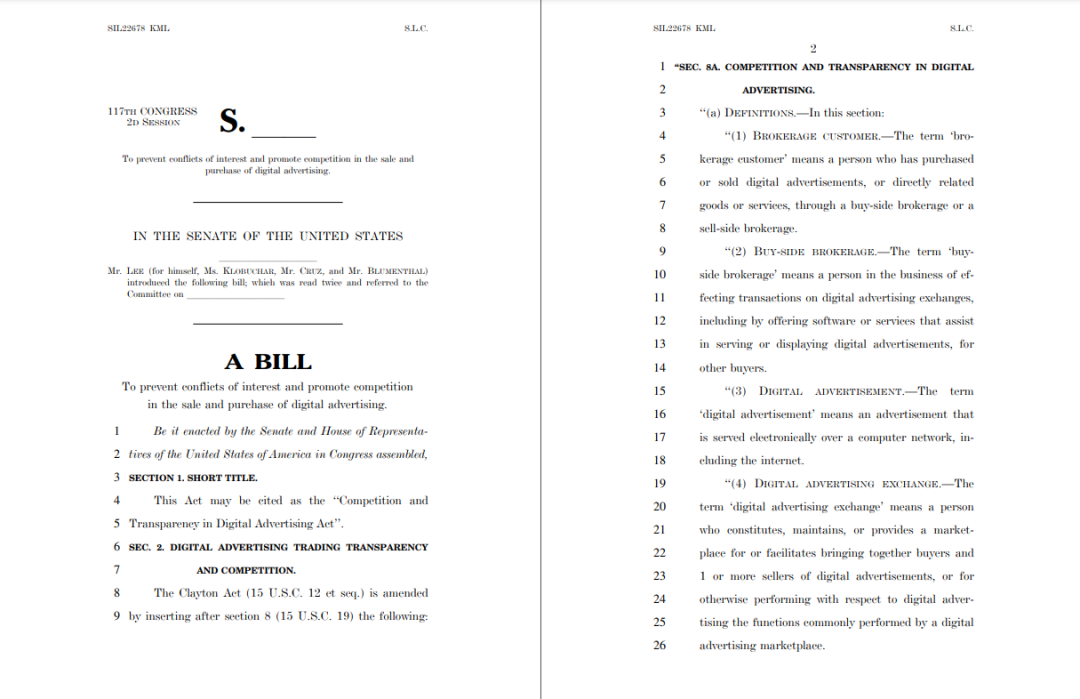

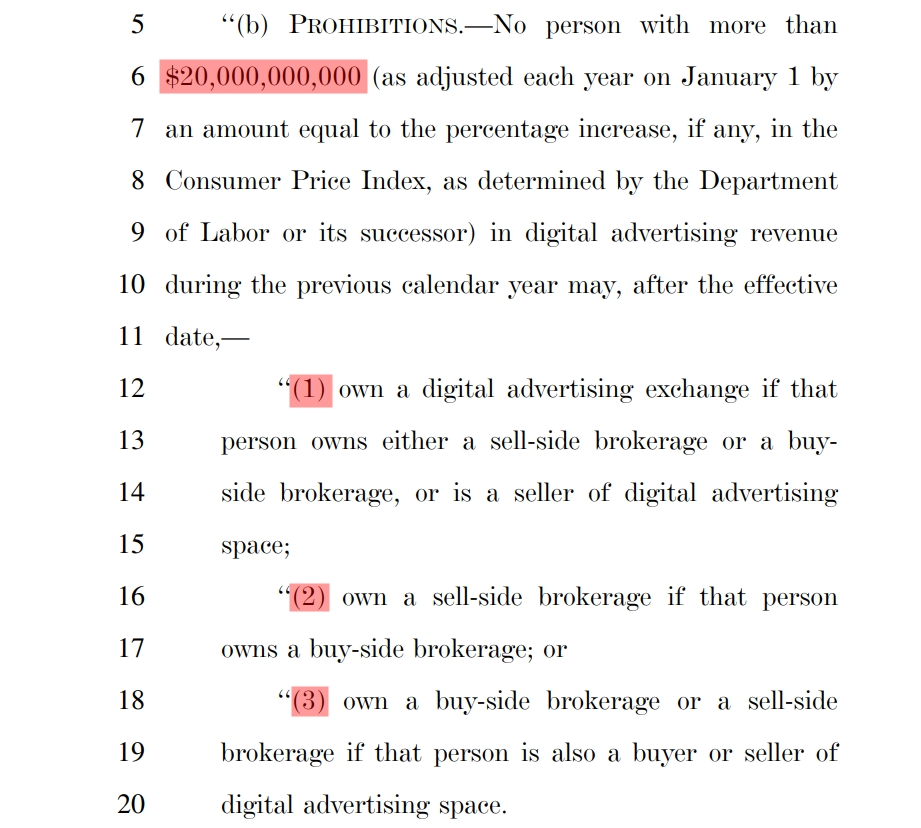

上周四(5月19日),美国参议院两党联合小组提出一项新法案:《数字广告竞争与透明度法》(Competition and Transparency in Digital Advertising Act)。该法案将禁止每年数字广告交易超过200亿美元的公司涉足数字广告生态系统的多个领域。

图表:《数字广告竞争与透明度法》提案第1、2页

图表:《数字广告竞争与透明度法》提案第1、2页 “数字广告缺乏竞争意味着垄断租金被强加给每一个获取广告收入的网站,以及每家依靠互联网广告来发展业务的公司—无论是小型、中型还是大型公司”,主导该法案提出的参议员Mike Lee在声明中指出,“它本质上是对数千家美国企业征税,也是对数百万美国消费者征税。”

Mike Lee这样的说法绝不是危言耸听。在“赢家通吃”的互联网平台,越来越多的数字化服务呈现自然垄断的结果。从搜索引擎到电商平台,从出行服务到音乐流媒体,高度集中的市场给数字化服务提供商带来了压倒性的博弈优势。相应的服务成本就成为了美国享受数字化服务对象必纳的“数字税”,而且不二价。最典型的例子就是苹果设备上数字化收入必交的30%“苹果税”。

法案如果通过并最终立法,现有的互联网广告巨头,包括谷歌和Meta/Facebook,都必须将现有的广告业务按照卖方、买方代理服务、卖方代理服务和数字广告交易平台等功能域进行拆分,并构建单独的服务公司进行运营。而这些专项的服务公司最终都将从现有的母公司(谷歌及Meta/Facebook)中剥离出来。

对于谷歌来说,一旦拆分,将以现有的全部数字化广告业务(除了属于卖方的付费搜索和YouTube)为核心成立与谷歌毫无关联的新公司。整个数字化广告产业竞争格局将面临重大改变。

而对于欧美的反垄断进程来说,谷歌被拆分,将打响这一轮拆分互联网巨头的第一枪。尽管欧美监管机构在过往的业务实践中多次向谷歌、Meta/Facebook和亚马逊开出天价反垄断罚单,但真正通过立法手段强制肢解互联网巨头,以求恢复互联网的公平竞争,在以前还从没出现过。

这样量级的监管实践势必深深影响未来互联网反垄断的走向。

为什么会走到这一步?

数字化广告领域的市场集中度虽然没有那么高,但同样呈现寡头垄断的局面:

谷歌、Facebook和Amazon瓜分超过七成市场。所以,要在互联网平台上展开数字化营销的绝大部分企业,都要通过这三家完成广告投放和客户/收入获取。这就为这三家获取超额利润创造了条件。

和其它企业服务市场一样,数字化广告市场在供需双方之间充斥着大量代理(Agent)和中间平台等服务提供方。这些服务提供方有些为买方(广告主/Advertiser)服务,被称为DSP(Demand-side Platform);有些为卖方(网站或媒体/Publisher)服务,被称为SSP(Supply-side Platform);还有些撮合完成买卖双方的广告交易,被称为交易平台(Exchange)。

谷歌作为数字化广告领域的“巨无霸”,目前提供从DSP、Exchange到SSP的各种服务。和普通数字化广告服务提供商不同的是,谷歌自己就握有最大的广告资源,如YouTube和搜索引擎。这就说,谷歌同时也是整个市场上最举足轻重的广告资源提供商。在上图的广告供应链中,除了广告主(Advertiser)之外,谷歌目前扮演其余所有环节的角色,并在每个环节获取相应的服务收入。

这种贯穿上下游的协同效应威力巨大。如果某个环节出现了有威胁的竞争者,谷歌只要调整利润空间,把这个环节正常的利润转移一部分到上下游,那竞争者就会由于利润空间不足导致退出这个环节的竞争。除此以外,谷歌还可以在竞争者与自己的上下游环节合作时设定一些限制条件,导致竞争者无法高效完成产业协作,最终在整个供应链中失去竞争力。

这就好像是一场比赛中,除了你自己,你的教练、你的队医、场边工作人员甚至裁判都是属于竞争对手的,比赛如何能公平展开?

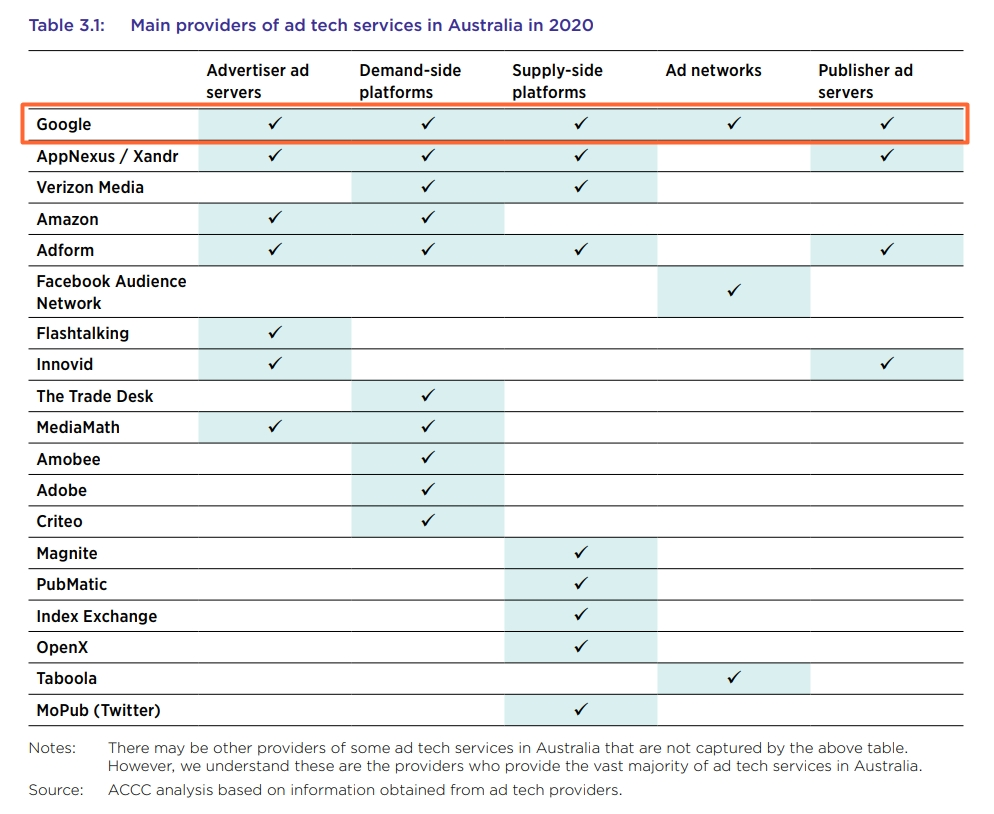

有人可能要问,谷歌在数字化广告领域有这么大的影响力吗?答案是肯定的。2021年9月,澳大利亚竞争及消费者委员会(ACCC)发布了一份名为“”谷歌对于数字化广告供应链的支配地位伤害了商业和消费者”(Google’s dominance in ad tech supply chain harms businesses and consumers)的报告。在这份报告中,ACCC详细分析了谷歌参与了数字化广告的各个环节。

表:澳大利亚竞争及消费者委员会“数字广告服务调查 – 最终报告”第53页

表:澳大利亚竞争及消费者委员会“数字广告服务调查 – 最终报告”第53页来源:澳大利亚竞争与消费者委员会官网

如上表,整个数字化广告供应链被分为广告主(买方)广告服务、需求方平台(DSP),供应方平台(SSP)、广告合作网络和出版商(卖方)广告服务。图中可见,在列出的主流数字化广告服务提供商中,谷歌是唯一一个覆盖所有主要服务领域的服务商。

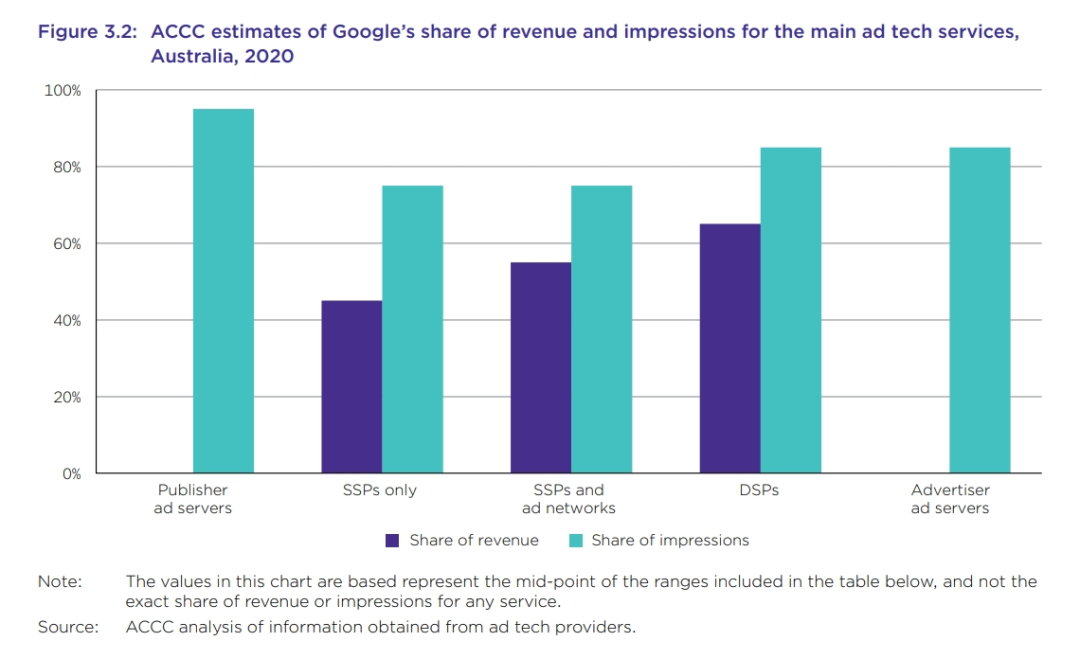

更可怕的是,谷歌不仅贯穿整个数字化广告供应链的全部,而且在每个主要领域都具有支配性地位。ACCC的报告还提供了各个领域谷歌的市场份额(按业务收入/按业务量)。

图:澳大利亚竞争及消费者委员会“数字广告服务调查 – 最终报告”第54页

图:澳大利亚竞争及消费者委员会“数字广告服务调查 – 最终报告”第54页来源:澳大利亚竞争与消费者委员会官网

可以看到,按照业务量统计,谷歌市场占有率最高的是出版商广告服务——占据超过90%的市场份额。哪怕业务量占比最低的供应方平台(SSP),谷歌也占据了超过75%的市场份额。在数字化广告产业供应链的每一个主要环节,谷歌都具有绝对的支配地位。上下游各个环节紧密协作,谷歌在整个产业链里就是无敌的存在。

更可怕的是,谷歌本身就是最大的广告资源提供商,尤其是在搜索和视频领域。在美国市场上,谷歌的搜索广告收入占整个搜索广告市场的57%。数字化广告各个环节的所有服务商,或者说谷歌的所有竞争对手们,在搜索广告领域都不得不和谷歌合作。这真是一种令人无法抵抗的“降维打击”。

早在二十一世纪的头十年,谷歌开始垄断搜索服务,那时数字化广告还处于百花齐放的状态。2008年谷歌收购数字化展示(Display)广告的领先公司DoubleClick,公司的数字化广告王国就开始逐渐成型。

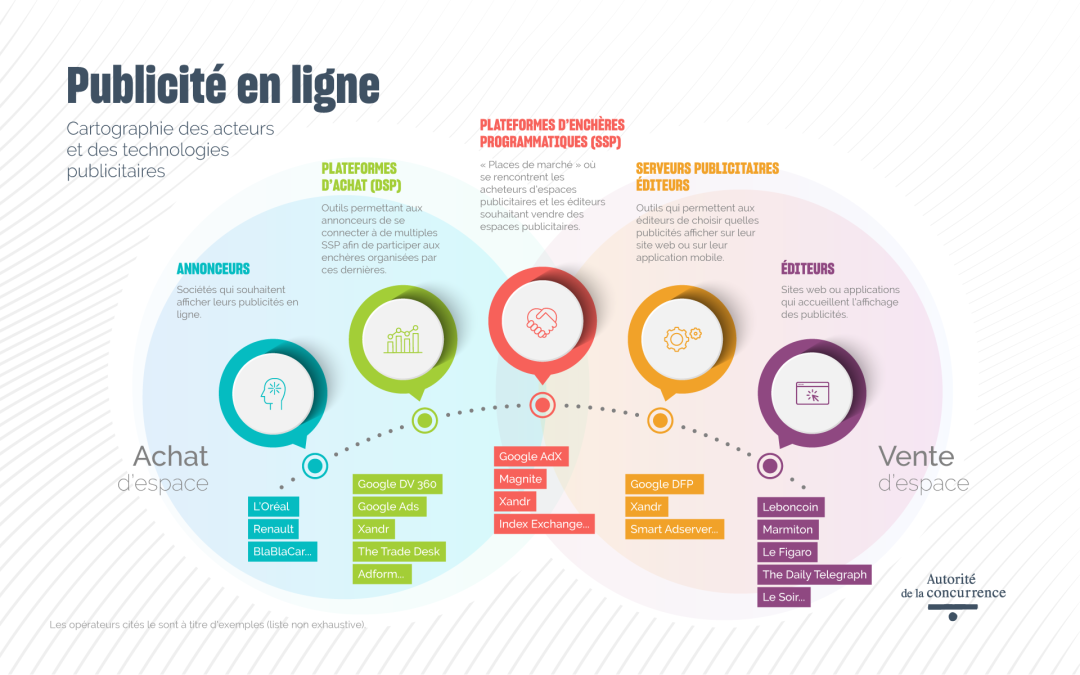

图源:法国国家竞争监管机构—竞争管理局(Autorité de la concurrence)

图源:法国国家竞争监管机构—竞争管理局(Autorité de la concurrence)上图为法国国家竞争监管机构—竞争管理局在解释谷歌数字化广告领域垄断的配图。如图所示,谷歌的数字化广告产品涵盖了需求方平台(DSP)的Google DV360和 Google Ads,供应方平台(SSP)的Google AdX,以及出版商(卖方)广告服务Google DFP。

其中Google AdX(以前的DoubleClick的Ad Exchange)是整个数字化广告体系的中心。它作为最重要的数字化广告交易平台,左边对接服务广告主的买方平台,右边对接服务网站和新闻媒体的卖方平台。数字化广告的交易既可以通过第三方平台和Google AdX对接合作完成,也可以由Google DV 360和 Google DFP和Google AdX对接完成。

可以想象,Google DV 360与Google DFP在和第三方平台竞争的过程中,会从居中的裁判(Google AdX)那里拿到多少竞争便利。再加上谷歌本身又是搜索广告资源和视频广告资源的最大卖家(Seller),在这样的竞争态势形成后,几乎没有什么企业能够和谷歌在数字化广告领域正面竞争。甚至连Facebook和Amazon也不行,他们只能避谷歌的锋芒,在社交媒体广告或电商广告领域构建自己的竞争优势。

正因为如此,法国竞争管理局于2021年6月向谷歌在数字化广告领域的垄断开出2.2亿欧元罚单。

谷歌在数字化广告领域的优势只有这些吗?当然不。发展到今天的谷歌数字化广告王国还要更加庞大。

除了前面提到的数字化广告全供应链参与,谷歌同时还提供数据分析平台(谷歌 Analytics),顾客个性化信息收集(谷歌 Map地图服务及Gmail邮箱服务),电商服务(谷歌 Shopping),乃至横扫半个移动互联网平台的安卓操作系统等。

谷歌已经构建了一个盘根错节、互相协同,共同垄断的数字化广告王国。只有监管部门才有能力打破这种紧密的整合垄断,让互联网重新恢复自由竞争的状态。

连锁反应

了解到这些,我们就可以知道,谷歌一定程度上来说,已经成为一个巨型的广告公司。它通过引导和操纵流量,降低自身在数字化广告产业链各个环节面临的竞争,并以此获取丰厚的广告收入。我们从谷歌母公司 Alphabet的财报中就可以看到这一点。

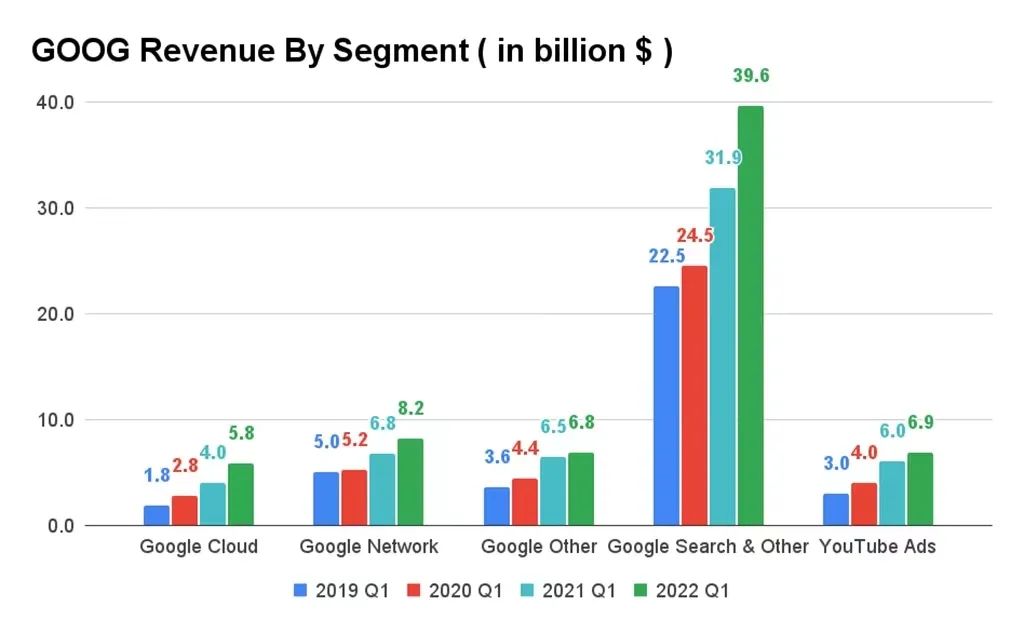

谷歌2022年一季度总收入为 680.1 亿美元,其中 546.6 亿美元来自广告,占全部收入的80%。细分广告收入中,搜索广告收入396.2亿美元(总收入占比58.3%),YouTube广告收入68.7亿美元(总收入占比10.1.3%),广告网络收入81.7亿美元(收入占比12%)。

图:谷歌2019-2022财年一季度收入比较(按业务板块划分) 来源:谷歌财报公开数据

图:谷歌2019-2022财年一季度收入比较(按业务板块划分) 来源:谷歌财报公开数据从2019年到2022年,谷歌各个领域的收入都在稳步增长。其中增长最快的就是搜索相关的广告收入,其次是数字化展示相关的谷歌Network收入。

正因为谷歌在数字化广告流程的多个环节具有支配性地位,目前公司已成为美国和欧盟监管部门进行互联网反垄断诉讼的焦点。

2020年美国德州等十几个州的州检察长共同提起的反垄断诉讼,指控谷歌的数字广告系统的反竞争特性。美国司法部和欧盟也先后对于谷歌在数字广告市场上的垄断行为展开调查。

而这次参议院两党联合小组提出的《数字广告竞争与透明度法》草案,就是希望从根本上限制谷歌这样的互联网巨头全面支配产业上下游,形成事实的垄断。法案的核心内容,就是禁止每年处理超过200亿美元数字广告交易的公司参与数字广告生态系统中一个以上的关键业务环节。

图:数字广告竞争与透明度法提案(第5页)有关大于200亿美元数字广告交易营业额的企业参与多个数字广告环节的限制

图:数字广告竞争与透明度法提案(第5页)有关大于200亿美元数字广告交易营业额的企业参与多个数字广告环节的限制 如法案草案中指出,对于上一年数字广告收入超过200亿美元的企业需要遵循三大原则。其一,如果拥有数字广告交易平台的话就不可以再提供买方或卖方的代理服务,或者销售数字化广告资源(如付费搜索,笔者注);如果拥有卖方代理服务就不可以再提供买方代理;如果是买方或卖方的身份,就不可以再提供买方代理服务或卖方代理服务。

这几乎是为互联网平台巨头量身定制的法案。

事实上,目前满足200亿美元数字广告收入标准的也只有谷歌、Meta/Facebook和Amazon。连Twitter这样的全球性互联网公司,其数字广告收入也才只有45亿美元,离200亿美元门槛差得远。所以这个法案并不会限制中小型企业的跨功能协作。

从目前美国两党议员的态度及朝野的舆论倾向来看,该法案最终成功通过的可能性非常高。换句话说,尽管谷歌这几年一直在面临美国和欧盟的反垄断调查,但从没有离分拆这么近。

法案正式通过后,一个可能是,美国监管部门首先就将要求谷歌剥离其2008年收购DoubleClick,然后按照功能域拆分现有的数字化广告模块产品,最终形成独立的多家公司进行运营。如果谷歌最终真的被拆分,那将是不亚于1911年拆分洛克菲勒的标准石油公司和1984年拆分AT&T那样的反垄断经典案例。

不只是谷歌被分拆,后续还可能出现横扫互联网领域的连锁反应。

熟悉欧美互联网行业发展的读者都知道,欧美监管部门在限制互联网巨头滥用其市场支配地位方面可谓是不遗余力,希望通过各种手段打破互联网巨头业已形成的自然垄断。

如果最终通过立法分拆了谷歌的数字化广告业务,这就将是互联网反垄断领域倒下的第一张多米诺骨牌。它将为互联网其它领域的反垄断立法铺平道路,比如苹果应用商店的垄断,苹果/安卓移动支付的垄断,亚马逊的电商平台垄断,用户隐私的保护与防止滥用等。

《数字广告竞争与透明度法》的通过,可能代表了互联网反垄断关键的第一步,将对不久的将来通过其他法律措施进行反垄断产生重大影响。

(作者李军为《财经》特约作者,编辑:谢丽容)

谷歌数字广告供应链